- Domů

- Problémy dítěte a rodiny

- Rozpad rodiny, rozvod a výživné

- Výživné

- Jak porozvodové uspořádání ovlivňuje daňové otázky?

Jak porozvodové uspořádání ovlivňuje daňové otázky?

Autor/ka: Mgr. Alexandra Floriánová

Datum publikace: 17. 05. 2022, Aktualizováno: 19. 01. 2026

Konec prvního čtvrtletí každého kalendářního roku je pro většinu dospělé populace spojen, kromě nástupu jara, též s povinností vypracovat a finančnímu úřadu předložit daňové přiznání za předchozí kalendářní rok (zdaňovací období). Úkolem tohoto článku je stručně pojednat o tom, jakým způsobem se sleva na dani a daňové zvýhodnění na vyživované dítě uplatňuje v případě, že dojde k rozvodu manželství rodičů dítěte nebo analogicky k rozchodu rodičů v případě nesezdaných párů.

Obsah článku:

V úvodu článku hovoříme o lhůtě k podání daňového přiznání, která je obecně do 1. dubna následujícího kalendářního roku. Pro úplnost je třeba uvést, že v případě osob, disponujících datovou schránkou, je tato lhůta prodloužena o měsíc a končí tedy 1. května. Pokud přiznání zpracovává daňový poradce nebo má fyzická osoba povinnost ověřit účetní závěrku auditorem, termín pro podání daňového přiznání se prodlužuje do 1. 7. Pokud některý z uvedených dní připadá na sobotu, či neděli, lhůta se prodlužuje na pondělí bezprostředně následující po této sobotě či neděli. Tyto lhůty plynou z ustanovení § 136 zákona č. 280/2009 Sb., daňového řádu.

Možnost uplatnění slev na dani nebo daňového zvýhodnění na vyživované děti podrobně upravuje zákon č. 586/1992 Sb., o daních z příjmů v platném znění (dále jen „zákon o daních z příjmů“). V ustanovení §35c odst. 1) zákona o daních z příjmů nalezneme i konkrétní částky, o které si daňový poplatník může, za předpokladu splnění zákonných podmínek, snížit svou daňovou povinnost. Pro rok 2026 činí výše daňového zvýhodnění 15.204,- Kč ročně na jedno dítě, 22.320,- Kč ročně na druhé dítě a 27.840,- Kč ročně na třetí a každé další dítě. Pořadí si určuje každý poplatník sám a nemusí se nutně jednat o pořadí, v němž se děti narodily. Pokud je dítě navíc osobou zvlášť těžce postiženou s průvodcem (ZTP/P), má daňový poplatník nárok na dvojnásobnou částku daňového zvýhodnění na toto vyživované dítě. Rodičům však dvojnásobné zvýhodnění nenáleží, pokud jsou děti držiteli průkazu ZTP, avšak bez dovětku „s průvodcem“.

Podmínky pro uplatnění daňového zvýhodnění na vyživované dítě

Za účelem zodpovězení otázky, komu daňové zvýhodnění nebo daňový bonus náleží, je třeba definovat si základní pojmy, a to především pojemy vyživované dítě a společně hospodařící domácnost.

Pod pojem vyživované dítě ve smyslu ustanovení §35c odst. 6) zákona o daních z příjmů je nutné zahrnout dítě vlastní, osvojené, dítě druhého z manželů, vlastního vnuka nebo vnučku, či dítě v pěstounské péči. Nemusí se však jednat výlučně o dítě nezletilé do 18 let věku. Tato úprava se vztahuje též na děti zletilé, a to až do 26 let věku bez invalidního důchodu 3. stupně, soustavně se připravující na budoucí povolání, nebo nemohoucí.

Zásadní je pak splnění podmínky tzv. společně hospodařící domácnosti dítěte a daňového poplatníka. Společně hospodařící domácností se pro účely zákona o daních z příjmů rozumí společenství fyzických osob, které spolu trvale žijí a společně uhrazují náklady na své potřeby. V tomto směru však není rozhodné, zda dítě dočasně pobývá i mimo tuto domácnost, či v jakém rozsahu (rozdělení péče mezi rodiče) pobývá dítě mimo domácnost poplatníka. V případě tzv. úplných rodin je na dohodě rodičů, kdo z nich daňové zvýhodnění na dítě uplatní, případně na které dítě. Nejčastější tak činí ten z partnerů, jehož příjem je vyšší. Je však také možné, že si rodiče děti takříkajíc rozdělí a určí jejich pořadí pro účely stanovení výše zvýhodnění.

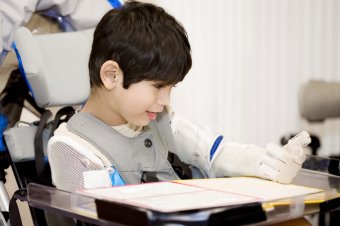

Obrázek

Ačkoliv daňové zvýhodnění na dítě může být vnímáno čistě jako otázka daňová, může přímo i nepřímo zasahovat i do opatrovnického řízení, potažmo i řízení rozvodového, v jehož rámci mohou být řešeny i majetkové poměry stran. Získání daňového zvýhodnění na vyživované dítě může představovat motivaci k boji o „získání dětí do výlučné péče“, případně vyjednávací prostředek v řešení otázky svěření dítěte do péče toho či onoho rodiče. Rozhodně však lez říci, že se nejedná o prvek nikterak zásadní, neboť povědomost o pravidlech uplatnění daňového zvýhodnění není tak široká a souvislost uspořádání péče a tohoto zvýhodnění není na první pohled patrná.

Je-li dítě svěřeno do výlučné péče jednoho z rodičů, uplatňuje si tento rodič zvýhodnění bez ohledu na styk dítěte s druhým rodičem, byť by se jednalo o tzv. rozšířený styk, který může rozsahem odpovídat i střídavé péči. Rozhodující je hledisko péče.

Komplikovanější je situace v případě svěření dítěte do společné nebo střídavé péče obou rodičů. V případě, že je dítě v jedné společně hospodařící domácnosti vyživováno více poplatníky, může daňové zvýhodnění za příslušné zdaňovací období nebo v tomtéž kalendářním měsíci zdaňovacího období uplatnit jen jeden z nich. Je tedy třeba se vždy dohodnout, případně se domáhat soudního rozhodnutí. V tomto směru je nutné dodat, že daňové zvýhodnění lze uplatnit i jako poměrné, a to za jednotlivé kalendářní měsíce v rozsahu 1/12 za každý kalendářní měsíc, na jehož počátku byly splněny podmínky pro jeho uplatnění. Je tedy možné, aby v případě střídavé nebo společné péče každý z rodičů čerpal poměrnou část, nejčastěji polovinu.

Závěrem doplňuji, že daňové zvýhodnění nepředstavuje jen slevu na dani ve smyslu snížení daňové povinnosti, ale může přecházet i do režimu daňového bonusu. Ten je daňovému poplatníkovi (rodiči) vyplacen buď prostřednictvím zaměstnavatele jako součást mzdy, případně při ročním zúčtování daně zaměstnavatelem, nebo při podání daňového přiznání finančním úřadem.

Související materiály (nejen) na portále Šance Dětem

Související literaturu a další zdroje informací naleznete také v naší Odborné knihovně.

Zaujal Vás článek a chcete každý měsíc dostávat informace o nových příspěvcích? Přihlaste se k odběru newsletteru!

Odebírat newsletter Sledovat na Facebooku

Pomohly vám informace v tomto článku?